お申し込みありがとうございます

この度は、弊社サービスにお申込みいただき、誠にありがとうございます。

1時間以内に、ご入力いただいたメールアドレス宛に「自動返信メール」が配信されますので、必ずご確認ください。

こちらにお申込みのお客様はこちらのサービスにも申し込んでいます!

評定平均4.86点(5点満点)

大好評の相続税網羅シリーズ!今回のテーマは・・・

『税理士が準備しておくべき遺産分割のアイデア』!

本DVDでは、【絶対に】税理士の役に立つ相続税の

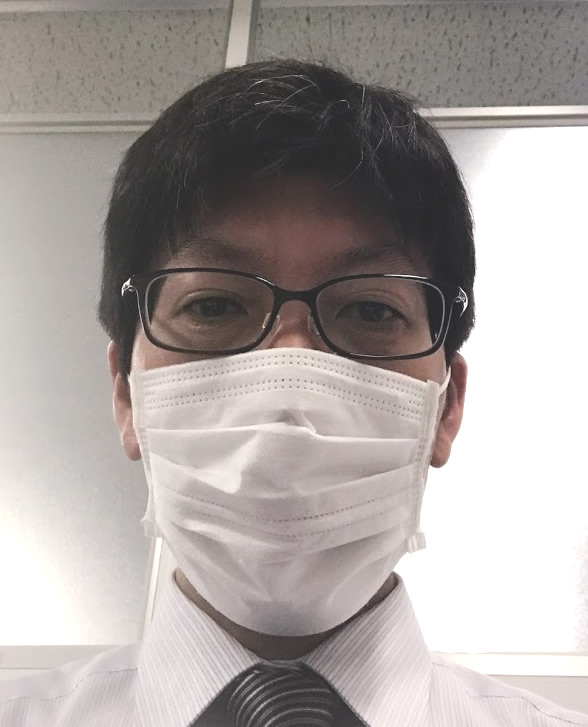

実践ノウハウを、税理士法人ファミリィの代表

山本和義税理士が、自身の経験を基に分かりやすく解説。

理論ではなく【実務に直結した】内容になっています。

※全3回シリーズですが、相続のフェーズごとの

解説となるので、今回のみご覧いただいても問題ありません。

今回は、実際に受講した方からこんなご感想をいただきました。

「実務家の「あるある」が網羅され、コンパクトかつ体系的に理解できた」

「今一歩突っ込めなかった自分を反省しかりでした」

「遺産分割もコンサル性が高い事を再認識しました」

「不足部分を補ってくれて大変ありがたい」

「知らないと後々お客様との信頼関係に支障が出る説例もあり、今後の実務に役立てたい」

本DVDでは、相続「発生後」から申告期限までの手続き・対策

において【遺産分割】がいかに重要であるか、

またその工夫によっていかに大きく節税できるかについて

分かりやすい設例を用いながら、実務上の疑問点なども

ふまえて2時間で徹底解説いたします。

「相続対策」は長期的な観点を持つことで、

相続発生前から申告後3年以内までの間に

即効果の期待できる対策法がどっさり隠れています。

相続の一連の流れからそれらの対策法を掘り起こし、

日頃から知識を整理しておけば、目先の節税効果を

追い求めるだけでなく、“相続人が今置かれている状況”

において、その時点での【最善】の対策を講じる事が可能になり、

相続人固有の問題まで適切に解決できる税理士になっていただけます。

本セミナーでは、「税理士が準備しておくべき

遺産分割のアイデア」と題して、

・なぜ遺産分割の工夫が必要なのか?

・遺産分割におけるシチュエーション別の留意点

・実務で使える相続税等の軽減方法

・物納による相続税の納税

などについて、網羅的に解説いたします。

※詳細は下記トピックをご覧ください

相続業務を快く引き受ける税理士が少ない今だからこそ

みなさんにしか出来ない対策法を提案いたします。

ぜひ、ご購入ください!

本当に目からウロコが出るコンテンツでした。

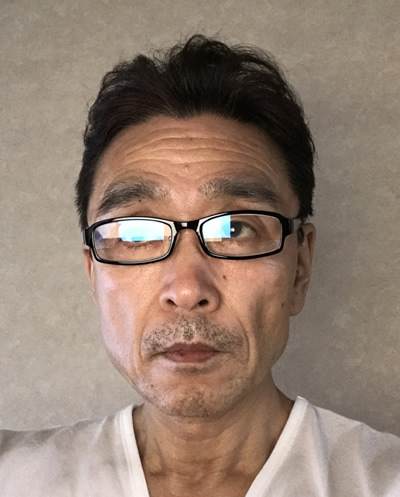

中井総合会計事務所/奈良県生駒郡斑鳩町

中井 良一 様

相続税申告に携わる実務家の、「有る有る」が網羅され、そして、コンパクトにまとめられ、そして、体系的に説明して頂き、本当に目からウロコが出るコンテンツでした。そして、相続に強い山本事務所の職員のように、山本先生の相続税申告のノウハウを得ることができた感じで、本当に大満足でした。(webアンケートより)

今後の実務に役立てたいと思います。

白壁経営コンサルタンツ/愛知県名古屋市

西澤 勇囲 様

大変参考になる内容でした。設例2の、基礎控除以下の正味財産でも、相続税が課税される場合があることを知っていないと、初期段階でのお客様との打ち合わせ時点で納税の心配がないと説明してしまい後々信頼関係に支障が出てきてしまうと思います。分割の仕方によって、納税者の税額負担が大きく変わるので中立な立場でアドバイス、ご提案をする必要があると思いました。今後の実務に役立てたいと思います。(webアンケートより)

「このように納税者に説明していますか」と問いかけられたようでした。

田中忠勝税理士事務所/東京都江東区

田中 忠勝 様

全体を通して「このように納税者に説明していますか」と問いかけられたようでした。1.配偶者の税額軽減を使うか否かです。最初から使うでしょうという先入観念しか有りませんでした。ケースバイケースだと思いますが、1つ頭にインプットでした。2.あん分割合の調整です。システムで出てきた割合でついつい計算してしまいます。この割合をちょっといじると相続税額が僅かですが減少する事があります。(webアンケートより)

遺産分割もコンサル性が高いことを認識しました。

税理士法人総合経営サービス/東京都北区

山﨑 明 様

本日の講義を聞かせて頂いて、改めて遺産分割もコンサル性が高いことを認識しました。相続税、という単発のものではなく、相続という切り口で合っても2次相続、3次相続の可能性も視野に入れて分割案を作成すること、不動産が絡むのであれば譲渡税の特例や有利判定も合わせて検討することなど、改めて基本に立ち返ることもできました。レジュメも非常に充実しており、見返して実務で使おうと思います。

(webアンケートより)

理論では無い実務に直結した講義

税理士法人 廣木会計社/大阪市中央区

廣木 俊一様

毎回山本先生の講義には感動します、正に経験に基づいた豊富な知識、理論では無い実務に直結した講義で、今回も税額の按分の事例は私自身やっていなかったので目からウロコでした。改めて相続税の業務には財産評価さえ出来れば終わりの考えが通用しない奥深い業務であり非弁行為を恐れる余り今一歩突っ込めなかった自分を反省しかりでした。(webアンケートより)

不足している部分などを補ってくれる

東雲達哉公認会計士事務所/愛知県江南市

東雲 達哉 様

遺産分割のアイディアは相続税の知識と現状を踏まえてどのようにするのかを決定するには経験等も必要だが、このようなセミナーを開催していただけると、不足している部分などを補ってくれるうえ、参考になって大変ありがたい。(webアンケートより)

■■■重要■■■ 会員価格でお申込みの方へ

会員とは「KACHIEL税務アカデミー」及び「KACHIEL税務アカデミープレミアム」の会員を示します。会員ではないお客様が申し込まれた場合、改めてお申し込み頂く場合がございますので、ご了承ください。

「KACHIEL税務アカデミー」のお申込みはこちらから。

「KACHIEL税務アカデミープレミアム」のお申込みはこちらから。

※ご注意※

こちらのDVDは、プレミアム会員2020年8月号特典となっております。対象月のプレミアム会員様のご注文は不要でございます。「対象月以外のプレミアム会員様」及び「KACHIEL税務アカデミー会員様」は会員価格でご注文頂けます。